|

|

Varia. 5j. | Varia. 1 janv. | ||

|

1252.79 USD |

+1,16% |

+1,12% |

+46,77% |

|

MercadoLibre est le plus grand écosystème de commerce en ligne d’Amérique latine en termes de visiteurs uniques et de commandes traitées. Outre le commerce, MercadoLibre propose également une large gamme de services financiers par l’intermédiaire de l’entreprise MercadoPago. Présente dans 18 pays, la plateforme est conçue pour fournir aux utilisateurs – consommateurs et commerçants – un portefeuille complet de services pour faciliter les transactions commerciales et financières. Grâce à ses plateformes, MercadoLibre fournit à ses utilisateurs des outils robustes de commerce en ligne et de finance numérique qui non seulement contribuent à l’amélioration de la qualité de vie des consommateurs, mais favorisent également l’entrepreneuriat, la mobilité sociale et l’inclusion financière. Découvrons cette entreprise cotée aux Etats-Unis sous le ticker MELI.

Business model

La société offre à ses utilisateurs un écosystème de six services intégrés :

- MercadoLibre Marketplace : une place de marché automatisée, classée par thème, similaire à Amazon. Elle met en relation acheteurs et vendeurs. et génère des revenus en prenant une commission sur chaque transaction. MercadoLibre Classifieds vient compléter la marketplace en aidant à diriger les utilisateurs vers le site principal. C’est un service de petites annonces en ligne pour les véhicules à moteur, l’immobilier et les services, un peu comme leboncoin.

- Mercado Envios : une solution logistique qui comprend des services de traitement des commandes et d’entreposage.

- Mercado Ads: un service qui permet aux annonceurs d’afficher des publicités sur les sites Web de MercadoLibre.

- Mercado Shops : une solution qui aide les vendeurs à créer, gérer et promouvoir leurs propres boutiques en ligne, un peu comme Shopify.

- Mercado Pago : une fintech qui complète parfaitement MercadoLibre. A sa création, elle avait pour but de faciliter les transactions sur la Marketplace. Aujourd’hui, Pago ne se limite plus à cela. Elle fournit une plateforme complète de services financiers pour les consommateurs et les commerçants, du paiement en ligne et hors ligne, des cartes de crédit et débit, des produits d’épargne, des assurances, de la gestion d’actifs, etc.

- Mercado Credito : la solution de crédit de Mercado, qui s’appuie sur sa clientèle fidèle et engagée, et qui a été historiquement négligée par les institutions financières traditionnelles. Elle corrige ce manque d’accès au crédit via un service simple et accessible. Cela renforce encore l’engagement des clients à la plateforme Mercado Libre qui sont reconnaissant de l’obtention d’un prêt plus difficile dans les régions d’Amérique latine.

Source : MercadoLibre

Mercado se positionne en pôle position dans l’e-commerce et ce dans la plupart des pays d’Amérique latine (cf : carte ci-dessous). Son premier marché est le Brésil (53,8% du chiffre d’affaires), suivi par l’Argentine (23,7%) et le Mexique (17,7%). Ses concurrents sont Americanas, AliExpress, Magazine Luiza, Amazon, Via Viero, Shopee et Falabella. La fintech Mercado Pago se place plutôt comme un disrupteur face à des concurrents également bien armés (Pix, Nubank, PicPay, PagBank).

Source : MercadoLibre

En 2022, 55,1% du chiffre d’affaires provient du segment e-commerce (Marketplace, Classifieds, Envios, Ads et Shop) et 44,9% du segment fintech (Pago et Credito). Alors que le premier affiche une croissance de 25,3% d’une année sur l’autre, le segment fintech possède une croissance de 94,3% entre 2021 et 2022.

MercadoLibre gagne de l’argent grâce aux revenus commerciaux (les frais de la marketplace, des petites annonces sur Classifieds, les revenus des ventes de produits, etc) et aux revenus de la fintech (commissions sur le volume des paiements, intérêts gagnés sur les prêts, frais de financement liés à l’affacturage des créances sur les cartes de crédit, etc).

Ses atouts

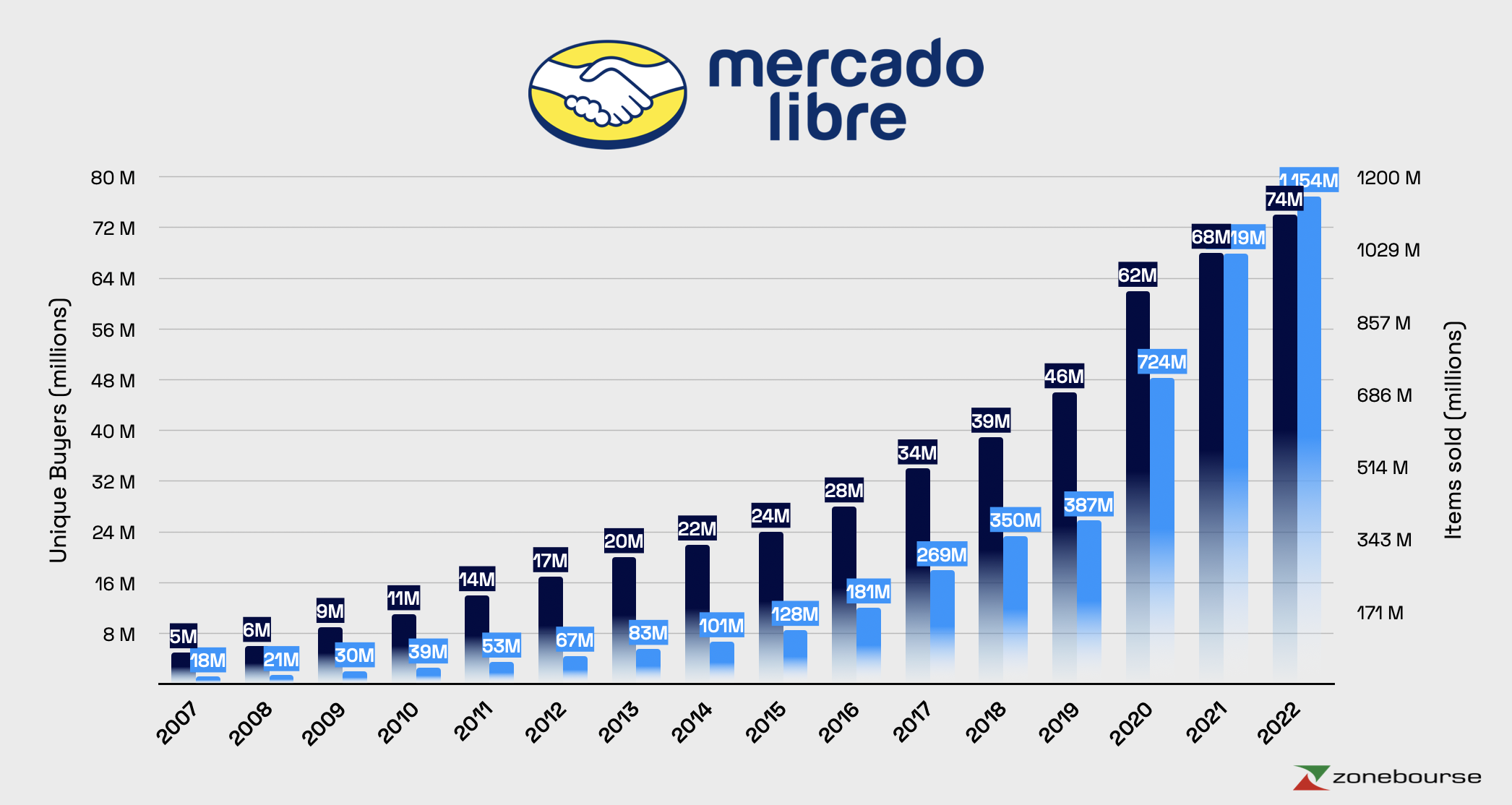

MercadoLibre dispose de nombreux atouts. Tout d’abord c’est le leader sur son marché en Amérique latine, zone géographique où la transition du offline vers le online est une des plus fortes. D’après Statista, le nombre d’utilisateurs e-commerce en Amérique Latine devrait augmenter de 317 millions en 2022 à 387 millions en 2027. En termes de visites mensuelles sur les sites marchands en Amérique Latine, Mercado est n°1 avec 447 millions de visites par mois devant AliExpress (425 millions) et Amazon (217 millions). Ces concurrents là sont à surveiller de près au vu de leur réputation. Pour Meli, le nombre d’acheteurs uniques à grimper à un rythme régulier de 5 millions en 2007 à 74 millions en 2022. Le nombre de produits vendus est passé de 18 millions en 2007 à 1154 millions en 2022.

Source : Zonebourse

Grâce à sa place de marché multi-catégorique et son réseau logistique propriétaire, MercadoLibre livre 80% de ses marchandises en moins de 48h. Ce réseau bien organisé et cet effet d’échelle lui confère un moat (avantage compétitif durable) sur ce marché, difficile à concurrencer pour un nouvel entrant plus petit. La société optimise ainsi les coûts et maximise les ventes croisées (entre les sites). Les vendeurs sont encouragés à utiliser les outils Mercado (Ads, Shops, Pago), ce qui renforce encore l’écosystème Mercado. L’arrivée en 2004 de MercadoPago a permis de faciliter les paiements en ligne sur sa propre plateforme (paiements via QR codes, ventes mobiles, etc).

Analyse financière

Le chiffre d’affaires de MercadoLibre est ainsi passé de 373 millions de dollars en 2012 à 10,5 milliards de dollars en 2022. Le BPA dilué a évolué à un rythme de 20% par an ces 10 dernières années. La marge bénéficiaire longtemps restée erratique a repris du poil de la bête en 2022 à 4,6%. En effet, MercadoLibre a intensifié ses investissements dans la logistique à partir de 2015, ce qui a momentanément impacter négativement les marges comme en témoigne le graphique ci-dessous. La marge bénéficiaire devrait grandement s’améliorer pour atteindre, d’après les estimations des analystes en charge du dossier, 7% en 2023 et 8,5% en 2024. Je pense que Meli a durablement trouver la voie pour augmenter ses marges, grâce à la diminution des coûts d’exploitation, de transport, des ventes de marchandises et des frais de perception.

Source : Zonebourse

La rentabilité est élevée avec un ROE de 28,7%. Cela indique une bonne allocation du capital de la part de la direction. Les Capex ne pèsent plus que 4,3% du chiffre d’affaires. L’endettement est limité avec plus de trésoreries que de dettes. C’est un bilan solide.

| Période Fiscale : Décembre | 2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|---|---|---|---|---|---|---|---|---|

|

Dette Nette 1 |

– | – | – | – | – | – | – | – |

|

Trésorerie Nette 1 |

191 | 2 231 | 2 340 | 939 | 944 | 1 567 | 2 798 | 3 467 |

| Leverage (Dette/EBITDA) | – | – | – | – | – | – | – | – |

|

Free Cash Flow 1 |

138 | 314 | 936 | 392 | 2 486 | 2 241 | 2 265 | 2 656 |

| ROE (RN / Capitaux Propres) | -11,0% | -14,8% | -0,04% | 5,23% | 28,7% | 42,6% | 40,3% | 38,9% |

|

Capitaux Propres 1 |

331 | 1 160 | 1 817 | 1 592 | 1 679 | 2 299 | 3 553 | 5 232 |

| ROA (RN / Total Actif) | -1,87% | -4,90% | -0,01% | 1,00% | 4,04% | 7,00% | 8,97% | 10,4% |

|

Total Actifs 1 |

1 956 | 3 511 | 5 656 | 8 314 | 11 919 | 13 991 | 15 979 | 19 558 |

|

Actif net par Action 2 |

7,56 | 39,9 | 33,1 | 30,4 | 36,4 | 58,1 | 90,3 | 142 |

|

Cash Flow Par Action 2 |

5,19 | 9,26 | 23,8 | 19,4 | 57,3 | 27,7 | 29,8 | 38,4 |

|

Capex 1 |

93,1 | 137 | 247 | 573 | 454 | 548 | 695 | 812 |

| Capex / CA | 6,47% | 5,96% | 6,22% | 8,10% | 4,31% | 3,96% | 4,09% | 3,89% |

| Date de publication | 26/02/19 | 10/02/20 | 01/03/21 | 22/02/22 | 23/02/23 | – | – | – |

Source : Zonebourse

En matière de flux de trésorerie, l’entreprise convertit bien ses bénéfices nets en argent sonnant et trébuchant. La marge FCF était de 23,6% en 2023. C’est une cash machine.

Sur la dernière décennie, le nombre d’actions a légèrement augmenté, passant de 44,1 millions en 2013 à 50,1 millions en 2023. L’entreprise a racheté puis annulé plusieurs dizaines de milliers de titres cette année.

Equipe de direction

Le cofondateur et PDG Marcos Eduardo Galperin est à la tête depuis les débuts. Un bon point car il a de l’expérience malgré son jeune âge (51 ans). Plusieurs membres du comité de direction sont là depuis un bout de temps. Martin de los Santos (CFO depuis 2008) ou Osvaldo Gimenez (directeur Fintech depuis 2000). Cette constance dans l’équipe de direction est plutôt saine : on sait que le management connaît son affaire. La rémunération fixe de l’équipe de direction est raisonnable par rapport aux bénéfices générés. De plus, près de 80% de la rémunération est corrélée à la performance opérationnelle. C’est une coquette somme mais au moins les actionnaires savent que la performance opérationnelle et donc boursière est dans l’intérêt personnel du management. D’autant que plusieurs d’entre eux sont actionnaires : 410 actions pour le CFO Martin de los Santos, 18 385 actions pour le directeur de MercadoPago Osvaldo Gimenez, 200 actions pour Juan Martin de la Serna, 4 616 actions pour Alejandro Aguzin (membre du board), 1 146 actions pour Henrique Dubugras (membre du board), etc.

Source : Glassdoor

Potentiel

- E-commerce et paiement : La croissance attendue est élevée. Il reste encore beaucoup de chemin à parcourir en Amérique du sud sur la digitalisation de l’économie.

- Cloud et publicité : Meli pourrait suivre le parcours réussi d’Amazon dans le cloud avec AWS. Il existe des marchés potentiels accessibles pour Mercado dans la publicité en ligne avec Mercado Ads.

Risques

- Inflation, récession, troubles politiques, taux de change : Les régions d’Amérique latine sont plus touchées par l’inflation ces dernières années. Le contexte macroéconomique n’arrange rien avec la hausse des taux généralisés. Le bilan de Mercado est cependant solide pour faire face à ces aléas. La société est également exposée aux devises locales mais sa croissance même en dollars a toujours été soutenue et régulière. De plus sa cotation principale est aux US sous le ticker MELI (US58733R1023).

- Concurrence mondiale : Amazon et AliExpress sont des concurrents de taille à surveiller. Un suivi de l’évolution des parts de marché est nécessaire dans les prochaines années.

- Évaluation : La société se paie actuellement 62 fois ses bénéfices nets prévus pour 2023, 43 fois ceux prévus l’année prochaine et 30 fois ceux prévus pour 2025. Le temps joue en notre faveur sur MercadoLibre grâce à la forte croissance attendue du chiffre d’affaires et l’amélioration soutenue des marges, deux moteurs de la croissance d’un titre. Grâce à sa bonne conversion cash et les revenus fintech notamment, les marges FCF sont plus élevées que les marges bénéficiaires. Le FCF Yield est de 3,8% (26 fois ses free cash flow). De suite, cela fait relativiser le PER de 62x vu précédemment. Amazon se paie 57x ses bénéfices pour 2023 avec une croissance historique et estimée bien plus faible.

Malgré les risques cités, MercadoLibre est une société à forte croissance, avec une équipe de direction expérimentée, un bilan comptable forteresse et une rentabilité en nette amélioration. L’Amérique latine présente encore un potentiel de croissance important concernant la digitalisation de l’économie pour les prochaines années. J’y vois du potentiel pour un investisseur à long terme.

| MercadoLibre, Inc. : Leader du e-commerce en Amérique latine | ||

| La fintech uruguayenne dLocal va « mettre en pause » son expansion rapide et se concentrer sur le renforcement de ses opérations -CEO | RE |

|

| MercadoLibre va racheter des obligations convertibles à 2% d’échéance 2028 | MT |

|

| MERCADOLIBRE, INC. : Susquehanna reste à l’achat | ZM |

|

| MERCADOLIBRE, INC. : New Street relève sa recommandation à acheter | ZM |

|

| MERCADOLIBRE, INC. : UBS favorable sur le dossier | ZM |

|

| DLocal nomme l’ancien dirigeant de MercadoLibre, Arnt, co-PDG. Arnt comme co-PDG, le chiffre d’affaires du deuxième trimestre augmente | RE |

|

| DLocal nomme Pedro Arnt co-directeur général | MT |

|

| Les marchés boursiers clôturent en baisse après le rapport sur les prix à la production | MT |

|

| Les marchés boursiers clôturent en baisse après le rapport sur les prix à la production | MT |

|

| MercadoLibre nomme un nouveau directeur financier | MT |

|

| MercadoLibre, Inc. annonce des changements au sein de sa direction | CI |

|

| MERCADOLIBRE, INC. : Goldman Sachs maintient sa recommandation à l’achat | ZM |

|

| Le ministère brésilien du travail propose peu de changements au projet de marché des chèques-repas | RE |

|

| MERCADOLIBRE, INC. : Barclays maintient sa recommandation à l’achat | ZM |

|

| MercadoLibre atteint 5 millions de clients dans le secteur de l’assurance en Amérique latine | RE |

|

| MERCADOLIBRE, INC. : JPMorgan Chase optimiste sur le dossier | ZM |

|

| Les marchés boursiers chutent avant le rapport sur l’emploi prévu vendredi | MT |

|

| Les marchés boursiers chutent avant la publication du rapport sur l’emploi vendredi | MT |

|

| Mise à jour sectorielle : Les valeurs technologiques mitigées jeudi après-midi | MT |

|

| Les marchés boursiers en hausse, les investisseurs évaluant les données macroéconomiques et attendant les résultats d’Apple et d’Amazon | MT |

|

| Les actions de MercadoLibre bondissent après la publication des résultats du deuxième trimestre et l’augmentation du chiffre d’affaires net | MT |

|

| MERCADOLIBRE, INC. : Credit Suisse réitère son opinion positive sur le titre | ZM |

|

| MercadoLibre augmente ses bénéfices et son chiffre d’affaires net au deuxième trimestre ; les actions grimpent en avant-première sur le marché | MT |

|

| MercadoLibre double ses bénéfices au deuxième trimestre grâce à l’augmentation du volume des ventes et du nombre d’utilisateurs | RE |

Plus de graphiques

MercadoLibre, Inc. est la 1ère place de marché en ligne en Amérique latine. Le groupe exploite une plate-forme informatique permettant aux particuliers et aux professionnels d’effectuer leurs transactions d’achat et de vente de biens et de services. L’activité s’organise autour de 5 pôles :

- exploitation de plates-formes de commerce en ligne ;

- prestations de paiement en ligne : prestations assurées au travers de la plate-forme MercadoPago ;

- prestations de livraison : prestations assurées au travers de la plate-forme MercadoEnvios ;

- développement de sites d’annonces classifiées ;

- autres : développement de logiciels de commerce en ligne, prestations de services de publicité etc.

La répartition géographique du CA est la suivante : Brésil (55,3%), Argentine (21,7%), Mexique (16,6%) et autres (6,4%).

Plus d’informations sur la société

Achat

Recommandation moyenne

ACHETER

Dernier Cours de Cloture

1238.38USD

Objectif de cours Moyen

1607.29USD

Ecart / Objectif Moyen

+29,79%

Consensus

| Varia. 1 janv. | Capi. (M$) | |

|---|---|---|

| +46,34% | 62 034 M $ |

|

| -3,68% | 216 Mrd $ |

|

| +31,16% | 142 Mrd $ |

|

| -35,72% | 86 839 M $ |

|

| +54,16% | 68 698 M $ |

|

| +48,50% | 43 282 M $ |

|

| +4,53% | 23 069 M $ |

|

| +19,65% | 8 841 M $ |

|

| -1,78% | 8 289 M $ |

|

| +81,44% | 6 151 M $ |

Commerce en ligne et services d’enchères

Crédit: Lien source

Les commentaires sont fermés.